重要的是结构 流动性分层依然存在

事件

中国9月社会融资规模增量22725亿元,上年同期为21342亿元,前值为20175亿元。9月新增人民币贷款16900亿元,上年同期为13800亿元,前值为12100亿元。9月M2货币供应同比8.4%,前值8.2%。

解读

1.核心观点:

1)从总量来看,逆周期政策效果显现,金融数据短期回升,但长期来看民营企业、中小企业融资形势仍然严峻,流动性分层严重。货币政策、财政政策共发力,9月降准降息、加大基建项目审批速度,新增社融信贷规模有所回升,M1增速平稳、M2增速微升。9月新增社融规模22725亿元,新口径下同比多增1383亿元;存量社融增速10.8%,新口径下与8月持平;新增人民币贷款16900亿元,同比多增3100亿元。但2019年前三季度,主要是央企国企、地方专项债融资改善,民营企业、中小企业融资形势仍然严峻。

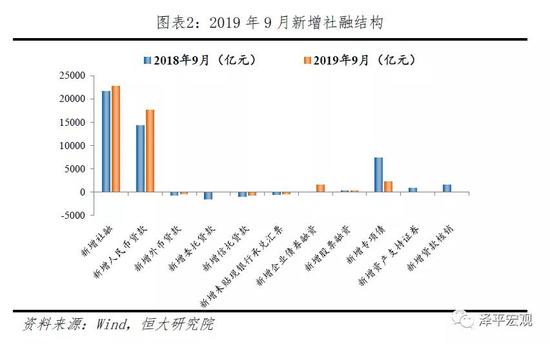

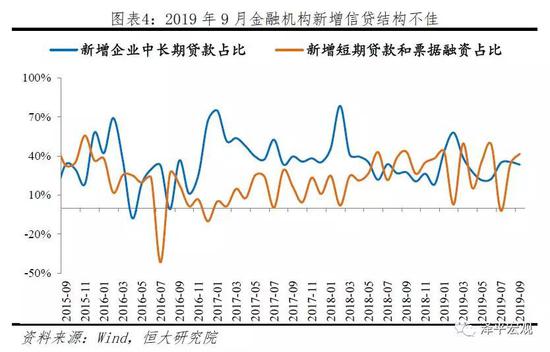

2)从结构来看,表内贷款是主要支撑,专项债是最大拖累,贷款结构仍然不佳,企业投资意愿仍然不强。从社融结构看,新增信贷规模小幅回升,表外融资萎缩放缓,新口径企业债券融资有所增加,专项债同比减少5153亿元,抑制社融增速;从信贷结构看,企业中长期贷款占比下降,短期贷款和票据融资占比上升,信贷对实体企业投资的支持力度不够,企业投资意愿仍然不强。

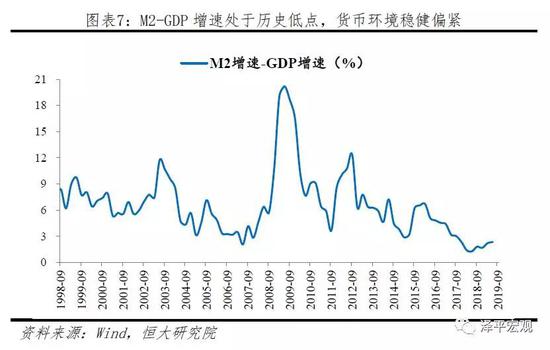

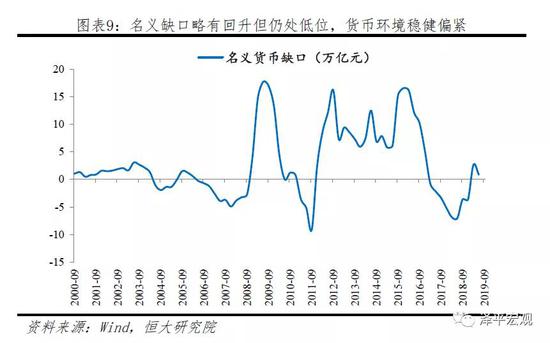

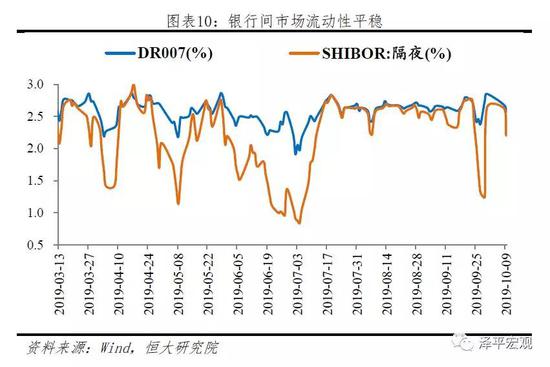

3)当前货币金融环境稳健偏紧。央企国企融资环境改善,但民营企业、小微企业融资环境仍然紧张。数量指标M2-GDP增速处于低位、名义货币缺口略有回升但仍处于低位,价格指标加权贷款利率-PPI持续升高,当前货币环境整体偏紧。9月货币政策加强逆周期调节,“降准+广义公开市场操作”释放资金7781亿元,DR007稳定在2.4%-2.8%区间内,隔夜SHIBOR波动较前期有所收窄,货币市场流动性整体平稳。

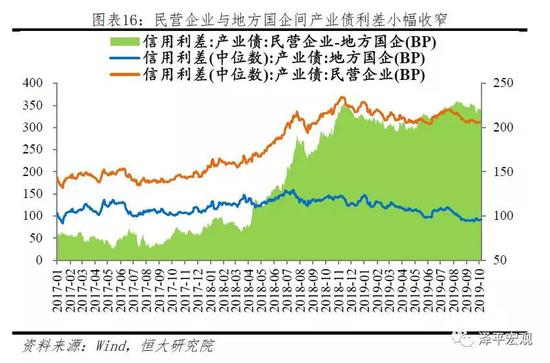

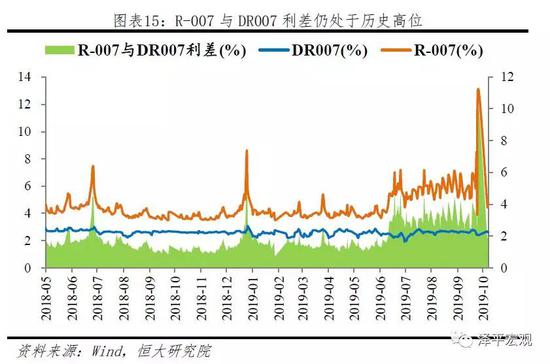

4)流动性分层现象依然存在。从结构来看,大-小银行间流动性分层有所缓释,金融供给侧改革需平衡银行业优胜劣汰和中小银行服务能力;但银行-非银和实体层面利差未明显收窄,经济下行阶段银行-非银、实体层面风险溢价高,民营小微融资难、融资贵短期内难扭转,宽信用仍需更大力度的逆周期调节政策。

5)猪周期带动CPI指数上行,但PPI持续为负,当前宏观经济主要面临通缩压力而非通胀压力,不会掣肘货币政策。本轮猪周期始于2018年中,根据2年左右上升周期及本轮周期能繁母猪和生猪存栏量过快下滑,猪肉价格可能要到2020年下半年迎来价格向下拐点。本轮猪周期主要受环保禁养、非洲猪瘟等供给端因素影响,因此CPI上升并未传导至PPI,PPI连续为负,宏观环境是总需求不足,不会掣肘货币政策。不能因为猪肉价格上涨不去进行逆周期调节,经济下行带来的失业问题比吃不起猪肉更重要。

6)当前经济仍处于下行期,金融数据短暂企稳难改经济下行趋势,加大宏观经济逆周期调节力度的主基调不应该发生改变。货币政策方面,LPR仍有降息空间,继续疏通货币政策传导机制,降低实体经济融资成本;财政政策方面,应及早下达明年专项债的部分新增额度,扩大内需、托底经济、稳定就业,为改革和转型赢得时间窗口,中央政府加杠杆,落实减税降费,让微观主体轻装上阵。

2. 新口径下社融增速持平,表内信贷、表外非标、企业债券是主要支撑,专项债成最大拖累。

9月社融增速与8月持平。但长期来看,民营企业、中小企业融资形势仍然严峻,金融形势仍然不乐观。9月新增社会融资规模22725亿元,新口径下同比多增1383亿元,存量社融同比增速10.8%,新口径下与8月持平。长期来看,实体经济疲软,房地产融资收紧,金融形势仍然严峻。2019年前三季度,主要是央企国企、地方专项债融资改善,民营企业、中小企业融资形势仍然严峻。

从结构来看,表内贷款、表外非标、企业债券是社融增速主要支撑,专项债是最大拖累。表内融资方面,政策发力新增信贷有所回升。9月新增人民币贷款17650亿元,同比多增3309亿元,9月降准短期影响显著,但长期来看,经济下行压力仍大,实体经济疲软,房地产融资收紧,企业贷款需求回升仍需政策持续发力。表外融资方面,资管新规对非标融资影响弱化,委托贷款大幅少减。9月表外融资1124.72亿元,同比少减1763.74亿元,其中,专项债新政下,新增委托贷款-21.31亿元,同比少减1411.01亿元;基建信托抵消房地产信托的下滑,新增信托贷款-672.21亿元,同比少减236.35亿元;新增未贴现银行承兑汇票-431.19亿元,同比少减116.38亿元。直接融资方面,企业债券融资有所增长,股票融资保持稳定。考虑到企业ABS也占用了企业信用,央行进一步完善社融“企业债券”统计,将“交易所企业资产支持证券”纳入“企业债券”指标,规模不大,口径变化影响不大。新口径下9月新增企业债券融资1610亿元,较2018年同期的15亿元同比多增1595亿元,但需要注意的是,城投是债券融资主力,民企净融资仍为负值,民企融资形势依然严峻;新增股票融资289.36亿元,同比多增17.33亿元。其他融资方面,专项债融资同比大幅下降,对社融拖累较明显。9月新增专项债融资2236.37亿元,同比大幅减少5152.64亿元,拖累社融增长。2019年专项债发行2.15万亿元额度已经用尽,后续专项债融资将继续承压。

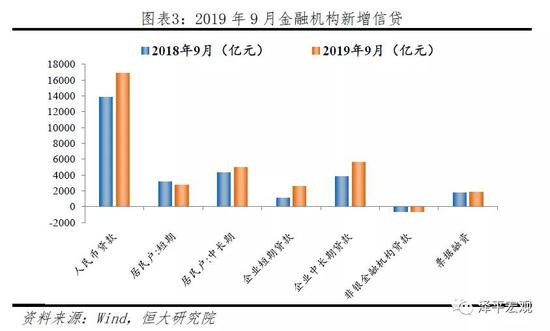

3、9月新增人民币贷款有所增加,但从结构看,企业中长期贷款占比下降,新增短期贷款和票据融资占比上升,贷款结构仍然不佳,企业投资意愿仍然不强。

降准释放大量资金,监管要求商业银行加大实体信贷投放力度,9月信贷规模有所上升。9月金融机构新增人民币贷款16900亿元,同比增加3100亿元,降准叠加企业景气小幅回升,实体经济融资需求短期回暖。但长期来看,经济下行压力仍大,企业长期贷款需求仍然不佳,表明企业投资意愿仍然有待加强,未来仍需政策持续发力。

从结构来看,贷款结构仍然不佳,企业中长期贷款占比下降,短期贷款和票据融资占比上升,企业投资意愿仍然不强。9月新增企业中长期贷款占比33.4%,较8月的35.4%略有下降;短期贷款及票据融资占比41.7%,较8月的33.6%大幅上升,对企业长期投资的支持力度仍然不足。8月监管加大商业银行对实体信贷支持力度,商业银行主要靠短期贷款和票据融资冲量,但中长期信贷投放意愿不强。新增贷款主要来自企业短期融资需求,而用于投资的中长期贷款占比却出现下降,说明企业投资意愿仍然不强。

4、减税降费叠加基建支出支撑M2增速微升。M1增速持平,企业微观主体活力仍然不强。

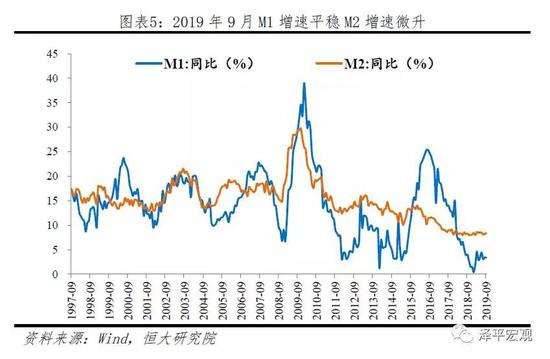

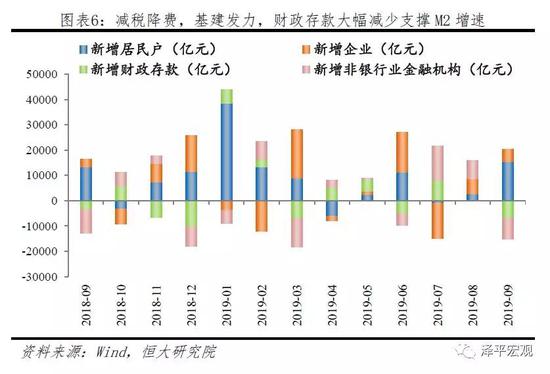

M1增速保持平稳, M2小幅回升,减税降费叠加基建逆周期调节,实体经济活力仍然不强。9月M2同比增速8.4%,比8月环比上升0.2个百分点。从结构数据来看,9月居民存款新增15418亿元,同比多增2149亿元;企业存款新增4908亿元,同比多增1804亿元;财政存款减少7026亿元,同比多减3553亿元,减税降费和基建支出逆周期调节力度强,支撑M2增速回升;非银金融机构存款减少8170亿元,同比少减1328亿元。9月M1同比增速3.4%,与8月持平,企业微观主体活力仍然不强。

5、当前货币金融环境稳健偏紧,实体企业融资难融资贵。

数量方面,货币供应量作为货币政策中介目标,可以作为判断货币供给松紧的参考,我们使用M2增速-实际GDP增速反映货币供给增速的差距。整体来看,当前M2-GDP增速处于历史较低点。此外参考名义货币缺口指标,当前名义货币缺口略有回升,但仍然处于低位。信贷数据和货币供给量显示当前货币环境仍然稳健偏紧。

价格方面,贷款加权利率-PPI增速能够反映中长期货币总量松紧程度。但是价格传导的前提条件是数量处于合理区间,因此,在使用价格指标前需要先观测数量指标。从当前情况来看,2017年下半年以来,贷款加权利率-PPI增速的差持续上升,一方面反映实体经济融资成本持续升高,另一方面PPI持续下行持续通缩。整体来看,虽然今年5月和9月央行两次降准,但实体企业尤其是民营企业、中小微企业融资难融资贵问题依然严峻。

目前银行间市场流动性平稳,央行货币政策坚持稳健取向。从价格上看,DR007稳定在2.4%-2.8%区间内,隔夜SHIBOR波动较前期有所收窄。6、7月受包商银行事件影响,流动性淤积于银行间市场,回购和拆借利率创下近10年新低,目前流动性淤积现象已明显缓解。从数量上看,9月16日央行降准释放8000亿元资金,9月17日缩量续作MLF回笼资金650亿元,9月“降准+广义公开市场操作”的货币净投放达7781亿元,仅低于今年5年的8455亿元净投放峰值。从政策上看,9月24日国庆70周年发布会上,央行行长易纲表示,中国货币政策取向应当是以我为主,考虑到国内的经济形势和物价走势来进行预调和微调,在当前这种情况下中国的经济还是在合理的区间,坚持稳健的取向和加强逆周期调节,坚决不搞大水漫灌。

6、流动性分层依然存在。从结构来看,大小型银行间流动性分层问题有所缓释,但受宏观经济下行影响,银行-非银和实体层面利差未明显收窄,民营小微企业融资难、融资贵尚未被扭转。

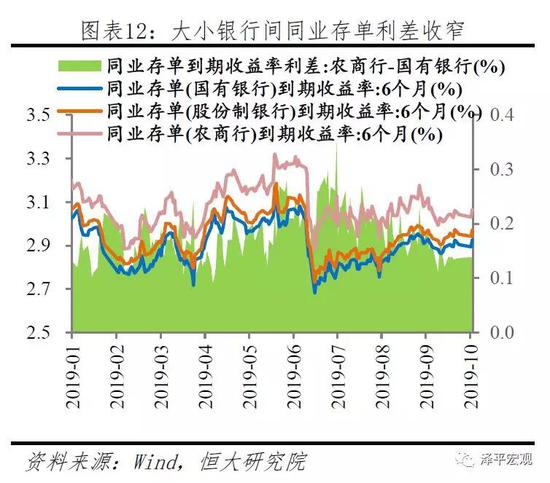

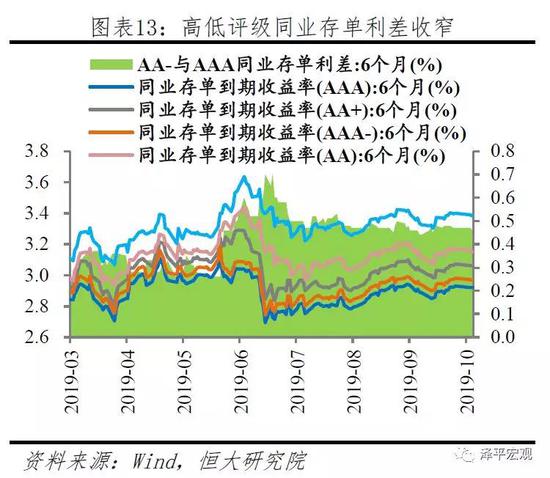

1)从大-中小型银行层面看,农商行与国有银行间同业存单利差从7月的35BP下降至目前的13BP,AA-与AAA同业存单利差从7月的70BP下降至目前的45BP,AA+级同业存单发行额和成功率基本恢复至包商银行事件前,AA级同业存单仍低于事件前,但亦有所修复。需要说明的是,适度的同业利差可以充分反映不同类型银行的信用风险,此次打破同业刚兑增加了低评级中小银行同业存单发行难度,有利于利率市场化改革和银行业优胜劣汰。不过中小银行是服务民营小微企业的主力,金融供给侧改革也需要兼顾银行业产能出清和服务能力优化,适度支持优质中小银行补充资本金和拓宽资金来源。

2)从银行-非银层面看,R-007与DR007利差仍处于历史高位,9月末甚至超10%,P2P、债券爆雷事件频现推高市场风险溢价。

3)从实体层面看,9月民营企业与地方国企间的信用利差小幅收窄,与制造业PMI环比小幅回升相耦合,制造业下行放缓在一定程度上缓解了风险溢价。不过民营中小企业融资难、融资贵尚未被扭转:一方面,民营企业及其与地方国企间的信用利差均处于历史高位;另一方面,9月末地方政府专项债券余额同比增长31.4%,委托贷款、信托贷款却同比下降8.5%和4.1%,表明地方政府以及国企融资环境改善,而民营、中小企业的融资可得性仍然较差。